一、2021年美國FDA核准新藥的件數為歷年第三高,未因COVID-19疫情影響而大幅下滑

2021年美國FDA藥物評估暨研究中心(Center for Drug Evaluation and Research, CDER)核准之新藥件數高達50件,為自1993年以來第三高的件數,僅次於2018年的59件及2020年的53件,此外專門審查細胞治療、基因治療及疫苗等產品的生物製劑評估暨研究中心(Center for Biologics Evaluation and Research, CBER),在2021年所核准之件數亦有10件,顯示COVID-19疫情並未阻礙美國FDA核准新藥的速度(圖1)。

資料來源:Nature;DCB產資組ITIS研究團隊整理(2022.02)

圖1 1993~2021年美國FDA CDER核准之新藥件數

另分析核准的新藥類型,CDER核准之藥品以小分子藥品的占比最高,件數達34件,占CDER核准新藥件數的68%;蛋白質藥品則有14件,占比為28%;此外隨著核酸藥品在傳輸技術及包覆技術突破,再加上其療效及安全性被驗證,近幾年來,每年均有核酸藥品取得美國FDA的上市許可,2021年即有2件核酸藥品獲准上市(圖2)。另觀察CDER核准新藥之適應症布局情形,癌症仍為主要之適應症領域,約占三成;其次則為神經科學,約為一成;傳染性疾病及心血管疾病則均有4件產品獲准上市,占比為8%,位居第三。

資料來源:美國FDA;DCB產資組ITIS研究團隊整理(2022.02)

圖2 2021年美國FDA核准之新藥藥品類型占比

CBER在2021年亦批准多項生物製劑,包括疫苗、嵌合抗原受體T細胞(Chimeric Antigen Receptor T cell, CAR-T細胞)療法及組織再生等產品。觀察CBER核准之產品類型,以疫苗產品件數最多,達5件,而用於預防COVID-19的mRNA疫苗亦在其中;另CAR-T細胞療法及組織再生則各有2件產品獲得CBER核准上市。

2021年美國FDA核准的新藥中,有多項具里程碑意義的產品獲准上市,包括第一個治療阿茲海默症的抗體藥品Aduhelm(aducanumab)、預防COVID-19的mRNA疫苗Comirnaty(tozinameran)、第一個KRASG12C抑製劑Lumakras(sotorasib)、以及第一個針對B細胞成熟抗原(B-Cell Maturation Antigen, BCMA)的CAR-T細胞治療產品Abecma(idecabtagene vicleucel)等,以下分別介紹。

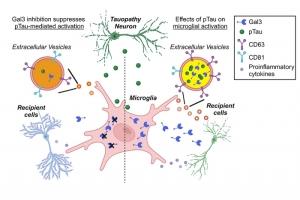

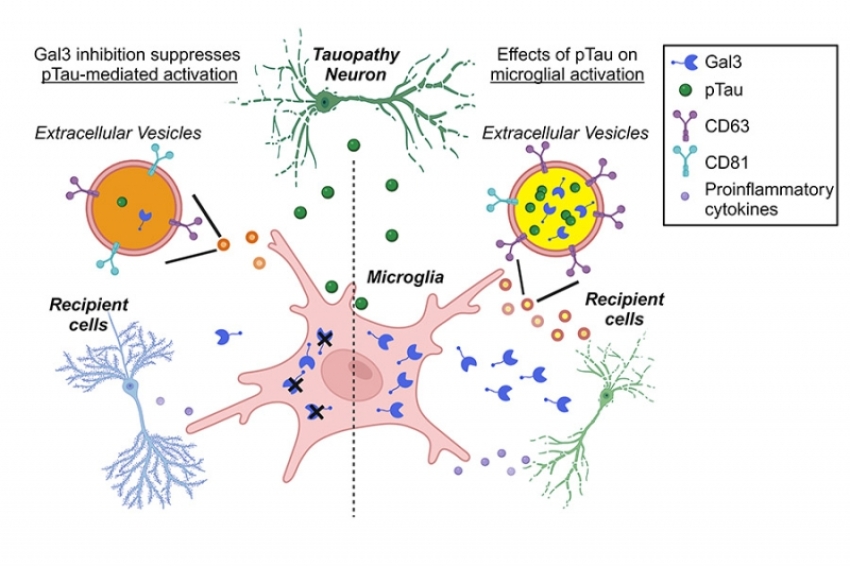

二、第一個號稱可緩解阿茲海默症病程發展之藥品,成為2021年最具爭議的產品-Aduhelm

在Aduhelm之前,阿茲海默症的治療藥品主要使用乙醯膽鹼酶抑制劑(acetylcholinesterase inhibitor)及NMDA受體拮抗劑(NMDA receptor antagonist)兩大類,其中乙醯膽鹼酶抑制劑可抑制腦中乙醯膽鹼酶,減緩症狀的惡化,而NMDA受體拮抗劑則是可降低麩胺酸對腦細胞形成的破壞,兩者均屬於症狀治療,而無法減緩病程的發展,更遑論治癒。

Aduhelm為Biogen所開發的阿茲海默症抗體藥品,患者在用藥後,可觀察到腦中因β型類澱粉蛋白(β-amyloid protein, Aβ蛋白)聚集而產生的蛋白斑塊減少累積,藉由這樣的結果期待可以延緩病情的發展,進而達到治療疾病的目的。但該項藥品的開發過程相當戲劇性,2019年3月因未能在Aduhelm的兩個臨床III期試驗期中結果找出患者認知改善的療效證據,因此宣布暫停開發。而同年10月Biogen改變其評估方式,重新分析數據後,發現在臨床III期試驗中,Aduhelm可抑制Aβ蛋白的累積,其中高劑量組別更可抑制59~71%的Aβ蛋白斑塊生成,因此Biogen再次向美國FDA提交審查申請。2020年美國FDA委託成立的獨立專家小組則因無法確認Aduhelm之療效,質疑觀察Aβ蛋白斑塊累積的臨床意義而反對核准,而FDA仍根據患者腦中的斑塊消失,在2021年6月加速批准(accelerated approval)上市,使得Aduhelm成為2021年最具爭議的產品。

雖然Aduhelm在美國順利上市,但美國FDA要求Biogen後續應進行確認性試驗,以確定其療效,如最後為負面結果,美國FDA將可能取消其加速批准。此外Aduhelm在歐洲仍有一段路要走,2021年12月歐洲藥品管理局(European Medicines Agency, EMA)因Biogen所提供的臨床資料雖顯示可減少Aβ蛋白斑塊累積,但未有明顯的臨床效果,且雖然高劑量組可更有效的抑制Aβ蛋白斑塊累積,但是可能造成使用者腦部異常腫脹或出血的副作用,因此予以駁回。

而除了取證在美國以外的地區受挫之外,Aduhelm在銷售方面亦面臨極大的挑戰,以受到質疑的數據取證,且依開始的訂價訂為56,000美元,在引發大眾強烈的不滿之後,Biogen調降售價至28,200美元,在種種因素影響下,使Aduhelm在2021年僅貢獻Biogen營收300萬元,雖Aduhelm取得CMS的醫療保險,但因其覆蓋範圍僅限於被核准的臨床試驗中的患者,預估在2022年對於Biogen的營收貢獻不樂觀。在後續臨床試驗持續進行造成龐大的支持,及市場銷售預期不佳的情形之下,拖累被學名藥及其他競爭者分蝕Biogen營運表現,未來如何規劃Aduhelm的銷售策略及其臨床驗證結果都將影響Biogen的發展。

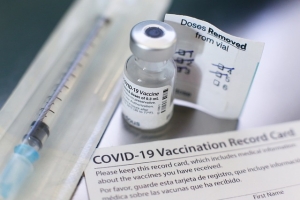

三、技術逐漸成熟及環境急迫的需求,推動mRNA疫苗快速上市-Comirnaty

2020~2021年無疑是mRNA疫苗最風光的年代,受到COVID-19疫情的影響,全球經濟陷入癱瘓,民眾的健康也受到嚴重威脅,為加速預防性產品的開發及上市,mRNA疫苗因其開發原理及流程,使其開發時間相較於過往的蛋白質疫苗快速,從獲得病毒序列之後,最快可在六個星期後產生候選疫苗進入臨床試驗,對於突發的或病毒變異速度快的流行性疾病而言,可以有效解決迫切需要預防性疫苗的問題。

2020年1月BioNTech即投入COVID-19的mRNA疫苗Comirnaty開發,同年3月Pfizer亦與其合作,5月進行臨床I/II期試驗,7月更是開始臨床II/III期試驗,期間滾動式將相關試驗數據提交給法規單位,雖然臨床II/III期試驗在當時尚未完成,但相關數據證明其安全性及有效性,因此在2020年12月美國FDA即核准緊急使用授權,後續持續BioNTech及Pfizer更是持續進行臨床試驗,在2021年8月取得正式的全面許可(full approval)。Comirnaty的整體開發時間耗時1.5年,相較於過往疫苗的開發時間10.7年,明顯縮短,除歸功於mRNA的候選疫苗開發時間快之外,法規單位積極配合產品驗證,並在可接受的情況下簡化臨床試驗的程序,亦為Comirnaty可這麼快取得上市許可的重要推動力。

自2012年開始,Pfizer有多項暢銷藥品在各主要市場陸續到期,使Pfizer的營收受到壓力,為弭補營收成長的缺口,Pfizer積極尋找新機制藥品或創新療法以增加產品線及公司競爭力。2015年Pfizer即開始布局mRNA技術,並於2018年與BioNTech合作開發mRNA流感疫苗,至2020年年初全球爆發COVID-19疫情,再次與BioNTech合作開發mRNA COVID-19疫苗Comirnaty。而Comirnaty除了在疫苗上市速度創下紀錄之外,其銷售成果對於開發廠商的營收貢獻亦不容小覷,根據Pfizer在2022年2月公布的第4季財報顯示,2021年Pfizer全年營收為813億美元,其中單Comirnaty的銷售金額高達368億美元,占Pfizer營收的45%,而這樣的結果除了因龐大的市場需求之外,亦受惠於Pfizer長期布局mRNA疫苗的結果,使Pfizer可在疫情初期即投入疫苗產品的開發。

Comirnaty讓Pfizer對於mRNA技術更具信心,2021年年底及2022年年初即與多家核酸技術平台公司簽約,如與Codex DNA合作,取得合成DNA技術,加速mRNA疫苗開發;與基因編輯技術公司BEAM合作,取得鹼基基因編輯技術,用於開發罕見遺傳疾病的療法;取得Acuitas⾮專屬授權LNP技術,包覆mRNA,使其更加穩定。在嘗到mRNA技術所帶來的甜頭之後,未來Pfizer仍將持續應用mRNA技術於疫苗開發,擴大疫苗產品線,亦將探尋mRNA技術未來具可能性的發展。

四、新藥物開發平台克服無法成藥之治療標的-Lumakras

Amgen所開發之Lumakras於2021年5月獲美國FDA上市許可,其適應症為治療KRASG12C突變的晚期局部或轉移性非小細胞肺癌的二線用藥。自40多年前,KRAS被發現為原致癌基因(proto-oncogene)後,越來越多的研究顯示許多癌症患者有KRAS突變,其中非小細胞肺癌患者約有1/4帶有KRAS突變,大腸癌約三成,另胰臟癌患者則約有六成。KRAS突變將造成持續活化,並將訊息傳遞至下游,使抑制細胞凋亡的機制被開啟,讓細胞異常增生,進而形成腫瘤,因此成為癌症治療的重要靶點(圖3)。

但是KRAS蛋白質的表面結構平滑,缺乏抗原表位,另KRAS-GTP具高结合常数(association constant, Ka),一般小分子藥品難與之競爭使KRAS回復至為活化狀態,因此使得這個靶點成為難以成藥的蛋白(undruggable protien),不易開發藥品進行治療。而因KRAS不易成藥,新興藥品開發策略或機制成為,例如PROTACs、外泌體(exosomes)等,被應用於開發KRAS標靶藥品,但目前仍在研發階段。

Lumakras則是反其道而行,未與活化的KRASG12C競爭GTP的結合位點,反而針對未活化KRASG12C之小分子標靶藥品,在與未活化KRASG12C結合後,抑制其活化,進而中止癌細胞增生之訊息傳導路徑。Lumakras之所以能夠攻克不易成藥的KRAS這座大山,在於Amgen與Carmot合作,利用Carmot的基於片段的藥物設計方法(Fragment-Based Drug Design, FBDD)尋找KRASG12C候選藥物,以片段結構資料庫篩選可鍵結於作用標的之片段,再將數個片段組合並優化。在Lumakras治療124名KRASG12C非小細胞肺癌患者的臨床試驗中,其客觀緩解率有36%,疾病控制率達81%,另反應持續時間中位數達10個月,其研究的結果使美國FDA加速批准Lumakras,從進入臨床試驗至取得上市許可,僅花了3年不到的時間即完成。

目前Lumakras所布局的適應症除了非小細胞肺癌之外,亦進行大腸癌及胰腺癌的臨床試驗。在2022年2月的ASCO會議中,Amgen發表Lumakras治療KRASG12C晚期胰腺癌的結果具臨床意義,其客觀反應率為21%,疾病緩解率達到84%,中位存活期為6.9個月,對於五年生存率僅10%的胰腺癌患者而言不啻為福音。而靶向不易成藥的靶點及持續擴充的適應症也讓Lumakras未來的銷售看漲,自2021年5月Lumakras取得美國上市許可之後,其在2021年的銷售總額達到9,000萬美元,而根據Globaldata的資料顯示,預估2025年Lumakras的銷售額將達12.1億美元,可望邁入暢銷藥物之列。

五、CAR-T細胞療法擴展適應症領域至多發性骨髓瘤-Abecma

為了突破暢銷藥物專利到期的困境,Bristol Myers Squibb(BMS)積極布局新興生物藥品,將資源重新分配,2018年併購細胞治療廠商Juno,取得CAR-T細胞治療技術。2020年BMS第一個CAR-T細胞治療產品Breyanzi取得美國FDA上市許可,該項產品標靶於CD19,取得之適應症為瀰漫性大B細胞淋巴瘤的二線治療。

2021年3月BMS與Bluebird合作開發的CAR-T細胞療法產品Abecma,成為BMS第二個通過美國FDA審查的CAR-T細胞治療產品,該項產品標靶於BCMA,用於治療4線以上復發或難治型多發性骨髓瘤成年患者。Abecma為第1個針對BCMA之CAR-T細胞療法,先前的4個產品則都是針對CD19,而這個產品上市後,也讓BMS成為第一個也是唯一一個擁有2個靶點不同的CAR-T細胞治療產品,此外,新的腫瘤抗原標的,也使得CAR-T細胞療法可望擴充適應症,增加治療領域。

Abecma上市後,因為首個多發性骨髓瘤的CAR-T細胞療法產品,但無其他同類型的競爭者,且對於多發性骨髓瘤的治療效果佳,因此銷售表現相當亮眼。根據其臨床試驗結果,總體緩解率達72%,28%的患者達到完全緩解;此外,65%患者的緩解持續至少12個月,其治療明顯優於現有標準療法,因此雖然價格昂貴,但市場需求仍高。

2021年3月獲准上市,並於5月正式於市面銷售,其在2021年的銷售額達1.64億美元。但Abecma出貨發生供不應求的狀況,除了因為市場需求大大超過產能之外,病毒載體的短缺也是影響產量的重要因素。為解決Abecma供應短缺的問題,BMS積極與委託研究開發暨生產服務(Contract Development and Manufacturing Organization, CDMO)廠商合作,協助快速生產病毒載體,同時培訓員工以提升CAR-T細胞治療產品的產量及工作效率。由Abecma的例子可以看到新興療法除了產品的療效確認之外,後續的供應亦相當重要,而為了確保產品足夠滿足市場需求,國際大廠透過委外代工取得病毒載體,並以內部自建提高CAR-T細胞治療產品生產效率的方式,建構其供應鏈。

六、結論

回顧2021年美國FDA審查取得上市取可的產品,其件數未明顯下滑,並由癌症藥品領軍,核准件數最多,另根據CDER的資料顯示,2021年核准的50件產品中,有27件產品(54%)為First-in-Class產品,新開發方式如FBDD或新興藥物類型如核酸藥品,推動這些新獨特作用機制的產品上市。

自2020年COVID-19疫情大流行後,對於美國FDA的新藥審查工作帶來重大的挑戰,而因為無法進行實地審查,根據Endpoints News的資料顯示,在COVID-19疫情爆發之前,監管單位每年約1,000次的國外藥品檢查,而從2021年4~9月僅進行37項外國藥品檢查,根據2021年11月美國FDA所公布的報告顯示有55件產品在審查階段被延誤,使得少數產品無法在2021年獲得上市許可。然而為降低相關案件的積壓,自2021年7月之後,美國FDA開始啟動檢查其國內的生產設施工作,為使審查工作能持續,美國FDA除要求工廠提供相關生產文件使審查人員可在廠外進行檢查之外,亦運用遠距工具如視訊訪視、審查等進行藥品的監管,維持穩定的審查步伐並核准新藥上市。

雖然面臨審查上的重大挑戰,但是受到新興技術漸趨成熟及市場需求的迫切性影響,2021年美國FDA仍通過多件具里程碑意義的產品的上市申請,如不易成藥的靶點-KRAS抑制劑、COVID-19的mRNA疫苗及阿茲海默症抗體藥品等,而在安全性及有效性提升的前提下,美國FDA勇於嘗試創新的作用標靶及新興藥品類型,期待能滿足疾病治療的需求,增加病患的福祉。

為了減少上市產品專利到期對公司營收的影響,或尋找競爭者較少、發展機會較多的市場,藥廠積極布局新作用標的或新藥品類型。而從2021年被美國FDA核准的新藥可以看到,越來越多新作用標的或新藥品類型上市。另觀察這些新藥上市後的情形可以發現,新藥的開發除了產品療效確認之外,後續的訂價策略、生產供應等亦須及早進行考慮及規劃,避免在產品取得上市許可後,與Biogen及BMS一樣分別面臨定價爭議及供貨不及的狀況,影響公司銷售表現。國內亦有多家新藥開發廠商,布局新作用標的或新藥品類型,借鏡這些上市藥品及其上市後之情形,擬定產品的定位、方向及商業化策略,有助於降低發展的阻力,使新藥開發及商業化的路程更加順利。

![衛福部核可之細胞治療執行單位 [持續更新]](https://biomaptw.com/media/k2/items/cache/753a82091bdf93df272697e1f26229c2_XL.jpg)